11月22日にゴールドマンの来年の日本株の展望についての記事がアップされていました。ゴールドマンが日本株に強気な理由が何なのか気になっていたので読んでみました。

こちらも短いので翻訳を掲載して注目ポイントと感想を書いておきたいと思います。

*翻訳はDeepL、太字は私個人の注目した点です。

目次

注目ポイント

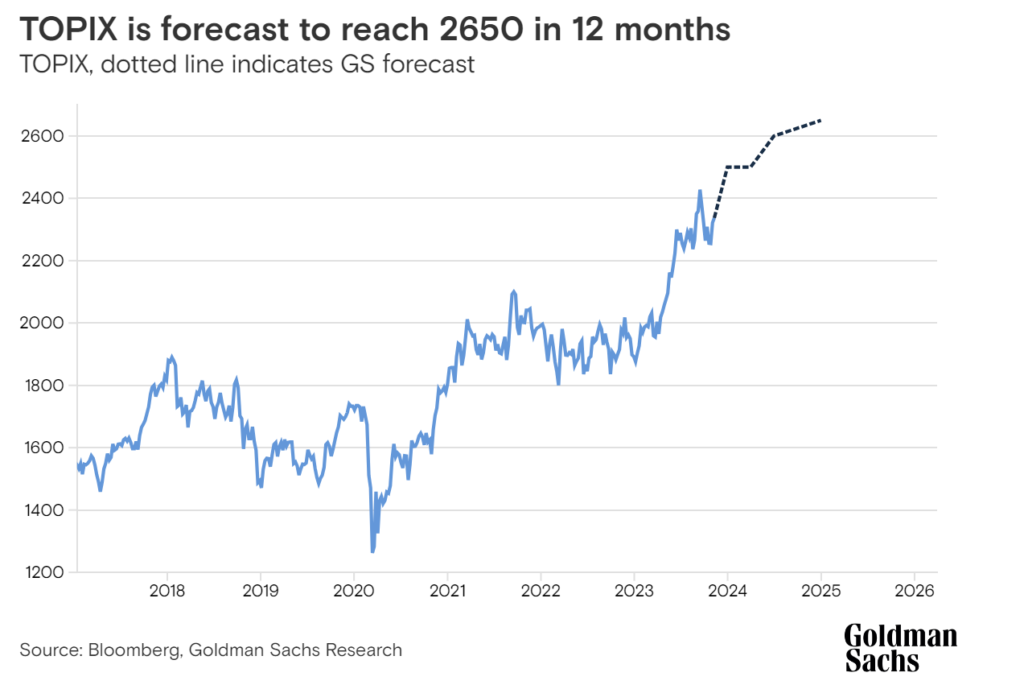

- TOPIXは現地通貨ベースで今年(11月10日現在)24%急騰し、2001年以来4番目の年間パフォーマンス

- TOPIXは、2024年末までに約13%上昇し2650になると予想

- 2023年度のTOPIX一株当たり利益は12%増、2024年度は8%増、2025年度は7%増と予測している

- 来年の成長は、家電、原材料・化学品、機械などの景気後退から回復しつつあるセクターや、情報・通信などのセクターが牽引

- コーポレートガバナンス改革の動きがさらに加速

- 資本効率の改善要求

- 株式の持ち合い解消

- つみたてNISAが重要な推進力になると予想

TOPIXが来年13%上昇、EPSも12%、8%、7%と上昇していくならば日本株にも期待が持てそうです。引き続きのテーマであるコーポレートガバナンスの改善によるアナウンス効果と、来年からのつみたてNISAを上昇要因として挙げています。

割安感の解消、これまで固定化されていたガバナンスの改善効果による上昇はあり得ると思うものの、これらで人々の生活を変えるようなイノベーションが起こる訳ではないので、それらが改善された後はどうなのか、10年以上のスパンで持つような積立投資の対象としては良いのかどうか、、、と思うところです。

はじめに

ゴールドマン・サックス・リサーチは、堅調な世界経済成長と株式市場改革に後押しされ、日本株式市場は2024年に再び上昇すると予測している。

日本株の株価指数であるTOPIXは、2024年末までに約13%上昇し2650になると予想されている。2024年の日本の実質GDP成長率(インフレ調整後)は、ブルームバーグが調査したエコノミスト予測のコンセンサスの1%に対し、1.5%と予測されている。

東京証券取引所のコーポレート・ガバナンス改革は、「日本株式市場のゲーム・チェンジャーとなった」とアナリストは言う。同証券取引所は上場企業に対し、バリュエーションと収益を高めるインセンティブを与えており、資本を効率的に活用していることを示せなければ上場廃止になる可能性がある。投資家は、日本企業の株式の持ち合い(取引関係を維持するために企業が取引先の株式を保有すること)が解消されたことを、ガバナンスの改善を示すものと見ている。

ゴールドマン・サックス証券のストラテジストであるブルース・カークと建部和紀は、「東証の要請に応えるよう企業に圧力をかけ続けることで、2024年には日本の上場企業のコーポレート・ガバナンス関連の動きがさらに加速するだろう。」としている。

TOPIXは現地通貨ベースで今年(11月10日現在)24%急騰し、2001年以来4番目の年間パフォーマンスとなった。日本のベンチマークは、米国株のS&P500指数や香港のハンセン指数を大幅にアウトパフォームしている。ゴールドマン・サックス・リサーチによれば、ドルベースではTOPIXはS&P500を下回っており、ドルベースの投資家が今年、日本株の組入比率を上げることに消極的な理由となっている。

日本株への海外からの投資流入

株式市場改革への期待を背景に、海外ファンドから日本株への投資フローが4月から6月にかけて急増した。

日本の株式市場は4月から6月にかけて、現物・先物合わせて10週連続で7兆9,000億円(530億ドル)もの外国人資金による買い越しとなった。ゴールドマン・サックス・リサーチによると、この株買いは東証関連の投資家の関心に加え、4月にウォーレン・バフェット氏が日経アジアで日本株についてインタビューしたことが好影響を与えたという。外国人投資家はここ数カ月、日本株を(純額で)売却しているが、海外からの資金流入は通年でプラスを維持している。

外国人と法人は引き続き日本株の純購入者となり、国内の個人投資家は2024年、少額投資向けの制度であるつみたてNISA(日本版個人貯蓄口座)が1月に開始される予定であることから、純購入者となることが予想される。

日本の家計は高インフレによる銀行預金の実質利回りの急低下に直面しており、2024年1月の拡充された「つみたてNISA」の開始は、個人の株式市場への参入を促すと考える」とカークと建部は書いている。「長期的には、家計の株式市場へのエクスポージャーは安定した上昇トレンドを維持し、つみたてNISAが重要な推進力になると予想する。

2024年の日本経済の見通し

カークと建部は、ガバナンス改革に加え、日本銀行が超金融緩和政策を終了するとの予想と、日本の輸出企業に対する穏やかな為替の追い風も、今年の日本の株式市場を牽引したと書いている。

我々のエコノミストは、日本の実質GDP成長率は、コビッド規制からの開放で追い風が吹いていた2023年の1.9%から、2024年には1.5%に減速すると予想している。景気拡大は潜在成長率(長期見通し0.9%)を上回ると予測している。個人消費は、賃金の伸びと2024年夏の一時的な税還付に支えられ、回復すると予想される。商品輸出は2024年に徐々に増加すると予測され、インバウンド観光客消費は今年のパンデミック後の急増の後、緩やかな回復に戻ると思われる。

慢性的なデフレが何年も続いた後、景気を回復させるための莫大な財政・金融政策により、2023年にインフレ率が急上昇した。当社のエコノミストは、コアCPI(生鮮食品を除く)が2024年も2%を超えると予想している。賃金上昇とサービス価格上昇の好循環が政策当局によって確認されれば(ただし、この好循環がいつ確認されるかは不透明である)、賃金上昇は最終的に日本の異次元の金融緩和の引き締めと日銀のマイナス金利政策の終了につながると予想している。

日本企業の収益は上昇の見通し

「日本企業の収益モメンタムは依然として強い」とカークと建部は書いている。2023年度のTOPIX一株当たり利益は12%増、2024年度は8%増、2025年度は7%増と予測している。来年の成長は、家電、原材料・化学品、機械などの景気後退から回復しつつあるセクターや、情報・通信などのセクターが牽引すると予想される。

TOPIXは、来期の1株当たり利益率の成長率にほぼ連動して上昇すると予想される。

東証が日本企業に圧力をかけ続けていることも、簿価割れ銘柄の比率が低下している一因だ: ゴールドマン・サックス・リサーチによると、東証プライム市場における簿価割れの株式比率は、1月初めの52%から現在は46%に低下している。

また、長い間日本企業におけるガバナンスの中核的問題とみなされてきた株式の持ち合いも減少傾向にある。このような戦略的株式保有の解消は進行中であり、この傾向が勢いを増している兆しがある。

「カークと建部は次のように書いている。「かつては手を付けられないと考えられていた株式持ち合いに、大きな変化の兆しが見られるようになった。「投資家は、持合い解消に関する企業の発表を、コーポレート・ガバナンスの改善を示す重要な兆候と見ており、その結果株価はしばしば強く反応するため、このテーマは2024年も引き続き注目されるものと思われる。