モーサテを見ていたら利上げ停止後の株価の明暗を分ける一つの考え方が解説されていたので紹介したいと思います。

私自身も以前に記事にしましたが、利上げ停止後はほとんどのケースで株価は下落しているものの、稀に上昇しているケースもあり、その違いは何なのか気になっていました。

この中で1994年のケースに触れていましたが、それとそれ以外の場合についての解説でしたので注目をしました。何となく、今の雰囲気と似ていると思います。

目次

ほとんどのケースで下落するが1995年はレアケース

左側、1994年~95年にかけての利上げの時期は利上げ停止後比較的高金利が続く中でも株価は上昇しました。右側、2006年の利上げ停止後はその後リーマンショックがありました。2000年のケースも同様に株価は下落しています。

生産性の向上があるかどうかが鍵を握る

この両者を分けるものは何か。

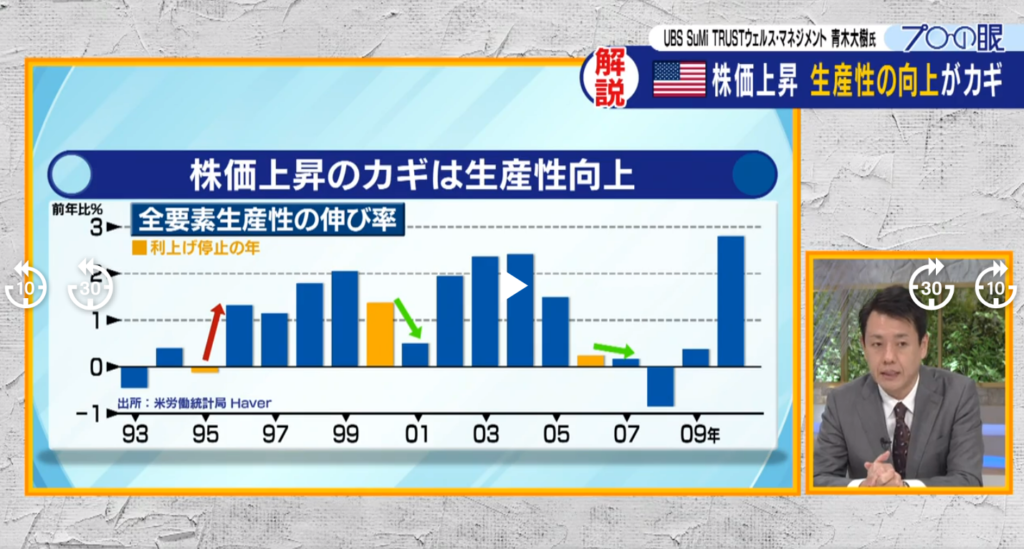

青木氏が今回指摘しているのは「全要素生産性=企業が労働と資本を1単位投入した時のアウトプットの伸び率」でした。

95年の時は利上げ停止後に生産性は上昇を続けているが、2000年の時、2006年の時には低下している、というものでした。

グラフを見ると確かに違います。

2003年~2007年は株価は上昇していましたが、その間、特に2005年~2007年は生産性も低下していたようなので必ずしも合致する訳ではなさそうですが、全体の傾向としては近いものがあるように見えます。

今回はどちらのパターンか

では今回はどちらのパターンになりそうか?

生産性向上につながる設備投資のトレンドとして設備の老朽化対策、産業横断的なAIの導入、脱炭素などのグリーン化投資、経済安全保障のための資源確保やサプライチェーン強化、などを挙げられていました。

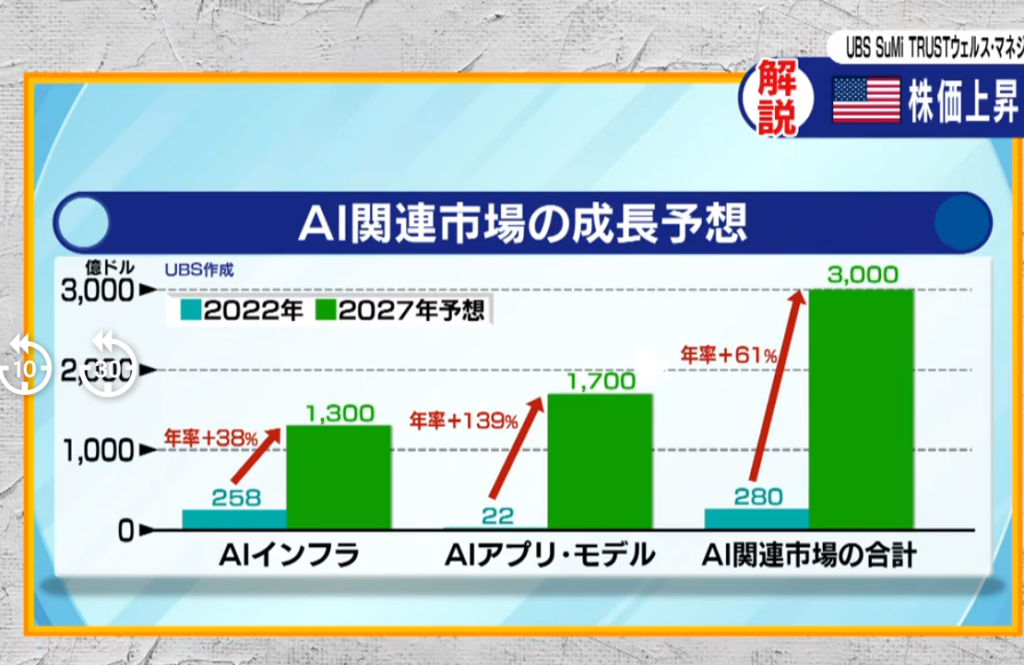

しかし、中でも「もしかしたら1995年のケースかも」と思わせる要因はこれではないでしょうか。UBSではAI関連市場の合計で2027年までの5年間、年率61%の伸びを予測しているそうです。

言われてみれば、「株が上がっている時には生産性が上がっている」というのは当たり前のことかもしれませんが、一つの数字として出るならば追っていくと面白いかなと思います。

今回、AI市場の伸びがUBSの予想通りになるかどうかは分かりませんが、実体経済の中で生産性の伸びがあるのかどうか、は今後の株価を占う上で少し気にしておこうと思います。