円で資産を持っている日本人が、外国株・債券への投資をする時にはどうしても為替の影響を受けてしまいます。

特に昨今は、日米の金利差を背景として円安ドル高が進んでいるため、

- 円高になって有利にドル転できる場面では米国の金利低下のためS&P500などの外国株は高い

- 外国株が下がって買い時に見える場面では米国の金利上昇のためドルが高くドル転に不利

となり、どちらに転んでも円から投資をする日本人投資家にはチャンスになりにくい、という状況が続きましたね。

結果的に円建てではしばらくボックス相場を形成しました。

S&P500は2022年1月頃から20023年5月頃まではいつ見ても同じようなところを上下していました。(黄色の枠)

しかしドル建てで見るとこの間に4818から3491まで約27%下げる場面がありました。元々ドルを持っていれば買いたいタイミングですが、円からの投資だとそれほど妙味のある水準でもなく、既存の投資家さんだともどかしい思いをされた方も多いと思います。

その後上にブレイクしました。

基軸通貨であるドル以外でインカムを得ている国の投資家にとって避けては通れない為替。そのため同様の商品で「為替ヘッジあり・なし」が選べるものもあります。

私は基本的に為替ヘッジなしを選んだ方が良いと思っています。その理由を整理していきたいと思います。

目次

目次

理由1:資産を円だけに賭けることがリスク

円貨だけで資産を持つということは、消極的に円に100%賭けることを選択しているということになります。通貨価値の変動がある中でこれ自体がリスクであるため、分散をすることが望ましくなります。基本的には基軸通貨のドルでしょう。

ここ2年ほど大きく円安が進んだためこのリスクを認識された方は多いと思います。

投資信託で人気のeMaxisでシリーズでS&P500に連動したファンドのパフォーマンスで比較していと思いますが、eMaxis slimは為替ヘッジありの商品がない模様で、MAXISシリーズの場合にはS&P500 に連動した為替ヘッジありとなしの商品がありますのでこちらで比較したいと思います。

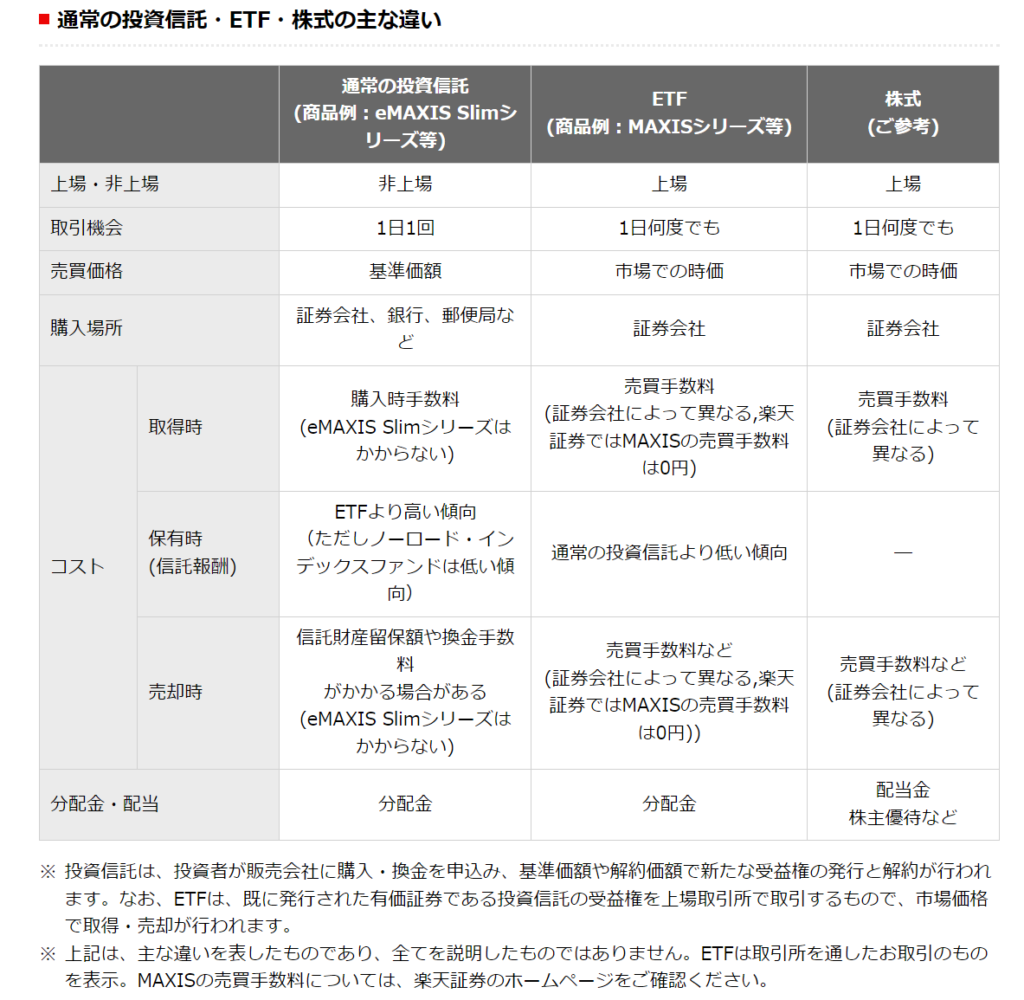

ちなみにどちらも三菱UFJ国際投信が設定・運用する投資信託で兄弟ファンドのようなものですが、eMaxisシリーズが投資信託、MAXISがETFになります。

<参考:投資信託のeMaxisとETFのMAXISの違い>

為替ヘッジありの方が2021年2月24日に設定のためそれ以降のパフォーマンスしかありませんので、その期間で比較します。

MAXIS米国株式(S&P500)上場投信(為替ヘッジあり)のパフォーマンス

コロナショックの後、円建てS&P500は上昇しているはずではすが、2022年の高値は超えていません。

上場投信(為替ヘッジあり)performance-1024x717.png)

MAXIS米国株式(S&P500)上場投信のパフォーマンス

こちらは円安のプラスの影響を受けて2022年高値を超えています。

上場投信performance-1024x728.png)

投資対象が同じ商品ですので、このパフォーマンスの違いの要因は基本的に為替レートの変動(円安に振れたため円貨でのドル資産の価値が上昇)と後述する為替ヘッジコストの違いによるものになります。

SNS上では投資関係アカウントから自分の資産とその増加額をアップしたポストが散見されますが、その方たちは基本的にこういったドル建て商品に投資をしていた人たちでしょう。(今年は日本株も上昇しましたので一部そういう方もいるかもしれませんが、長期的な複利効果による資産増加が期待できるほどの年数は経過していません)

今後日本でインフレが残る可能性があるならば現金でもっていては目減りをする可能性があるため、株や債券その他の資産に移し替えた方がリスクに備えることになります。

また、日本人としては悲しいことに昨年から円は30%ほど減価しましたが、円安が今後も進んだり定着した場合は、円で給与等のインカムを得ながら、全ての資産も円で持つ=全てを円にベットしていた場合にはさらに悲惨なことになり得ます。逆に投資時よりも円高になった場合には為替差損が発生することになりますが、日本人にとっては通貨分散を求める以上ある程度受け入れる必要があるのではと思います。

もちろん労働収入や不動産の家賃収入等の工夫をしてドルでインカムを得られる状態を作れればより良いでしょう。

総じて為替ヘッジをせず、ある一定割合の外貨資産を持つことがむしろ将来のリスクに備えるということになってきます。

*現在、円資産100%でドルに一部を変えたいけれども既に円安が進みすぎて円高に振れて損をするのが怖いというのは共通の悩みと思います。この損益分岐点についての記事は別途書きたいと思います。

理由2:為替ヘッジのコストが高く利回りを相殺する

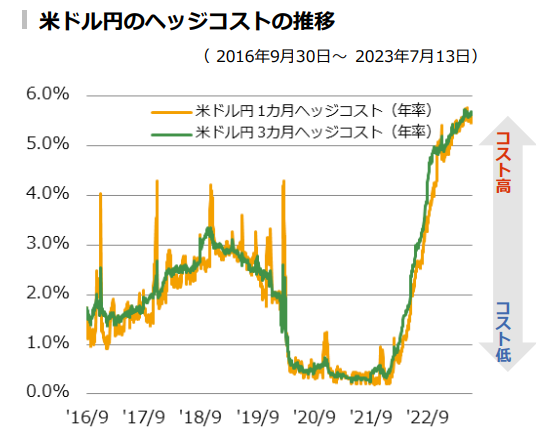

もう一つパフォーマンスを下げる要因として、「為替ヘッジあり」の商品を選んだ場合には、そのヘッジコストがかかります。

このコストが現在とても高くなっています。

為替ヘッジにかかるコストは、基本的に「外貨の短期金利と日本円の短期金利の差」となります。現在(2023年11月13日時点)は以下の通り。

合計で約5%のヘッジコストがかかることになります。

こちらは大和証券が出している資料ですが、2021年からヘッジコストは急上昇し、2022年9月以降は5%を超えているのが分かります

こうなると仮に利回り5%が期待できるドル建て商品に投資しても為替ヘッジをつけるとヘッジコストで帳消しになし、ほとんど利回りが取れないことになってしまいます。

5%というのは相当に高い水準です。

「ヘッジあり」は100%ヘッジされている訳ではない?

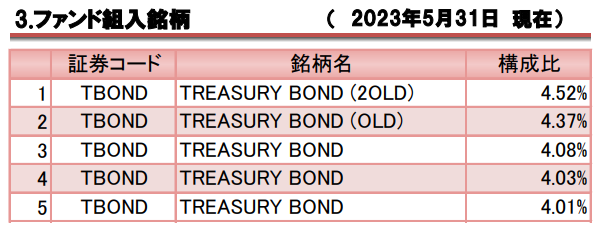

これだけヘッジコストが高くなってくると、米国債ETFなどでも分配金利回りを出すのは困難ではないかと思います。

しかし、例えばこの「【2621】iシェアーズ 米国債20年超 ETF(為替ヘッジあり)」は分配金利回りが2.22%あることになっています。投資対象の米国債は4%~4.5%の利回りなので、5%前後のヘッジコストがかかるとマイナスリターンになるにも関わらず、なぜか分配金を出せることになっています。

現在はまだ長期金利が短期金利よりも低い逆イールド状態なので、短期金利を差し引いたとしても「タームプレミアム分の利回りが残る」ということも言えません。

(タームプレミアム:期間が長めの債券を保有する場合、価格変動リスクや流動性リスクが高まる分だけ、投資家が求める上乗せ金利のこと)

だとすればヘッジ割合を落としてヘッジコストを下げているということが考えられ、「為替ヘッジあり」という表記があったとしても100%ヘッジされている訳ではない、と理解した方が良さそうです。その分為替変動を受ける可能性があるという心づもりでいる必要がありそうですね。

ちなみにMAXIS米国株式(S&P500)上場投信(為替ヘッジあり)の方は目論見書の為替ヘッジの欄には「フルヘッジ」と記載されているので100%ヘッジされているのでしょう。

おまけ:リスクが最小になる為替ヘッジ比率の調査

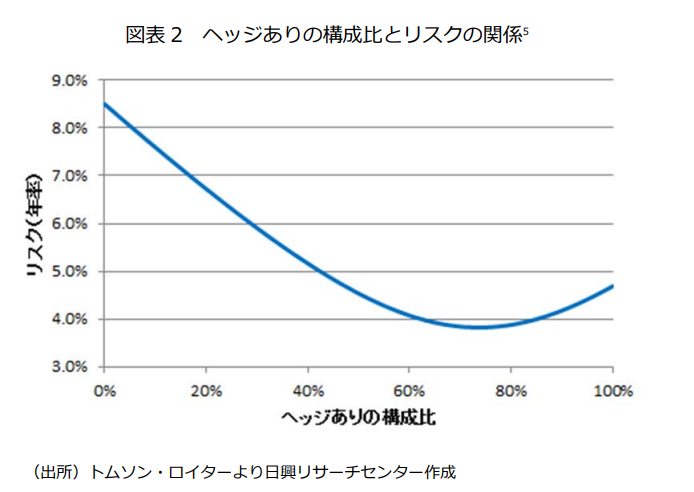

最後に日興リサーチセンターに面白いレポートがあったので紹介します。

Citi WBGI 米国残存7年-10年のヘッジありとヘッジなしについて、組み合わせの構成比とリスクについて2016年10月から1年間の期間において分析をしたところ、もっともリスクが小さくなる配分割合はヘッジありが74%、ヘッジなし26%の構成比だったそうです。

日本在住の個人の投資においては基本的に為替ヘッジなしがをお勧めしますが、仮にヘッジをしたとしても必ずしもヘッジ比率100%がリスク最小という訳ではなさそうですね。

個人投資家の通貨分散がドルだけで良いかについては、こちらで記事にしています。