昨年は急激な円安が進み、円で収入を得る多くの日本人はその価値の低下に危機感を感じたことと思います。2022年10月に150円を超える円安が進んたことで、政府・日銀が円売り介入を行い、年が明けには127円まで落ちて一旦は落ち着いた円安も、ここ最近はまた円売りが復活してきました。

昨日は再び140円を超えたところで財務省・金融庁・日銀の三者会合が行われました。円安牽制の第一段階です。

果たしてこのまま円安は進むのか、あるいはまた円高の時代が来るのでしょうか。ビッグマック指数をヒントに考えたいと思います。

目次

目次

ビッグマック指数ではドル円の適正レートは76円

これら為替レートや物価に関連した身近な指数として、「ビッグマック指数」があります。ビッグマック指数は英国のエコノミスト誌が毎年1月と7月に出している指数で、購買力平価説を元に各国のビックマックの価格を比較することでそれぞれの通貨がドルに対してどの程度割高か、割安か、を示すものです。ビックマックは世界中で同じ製品が販売されているのでそれを比較することで適正為替レートを出そうという試みです。

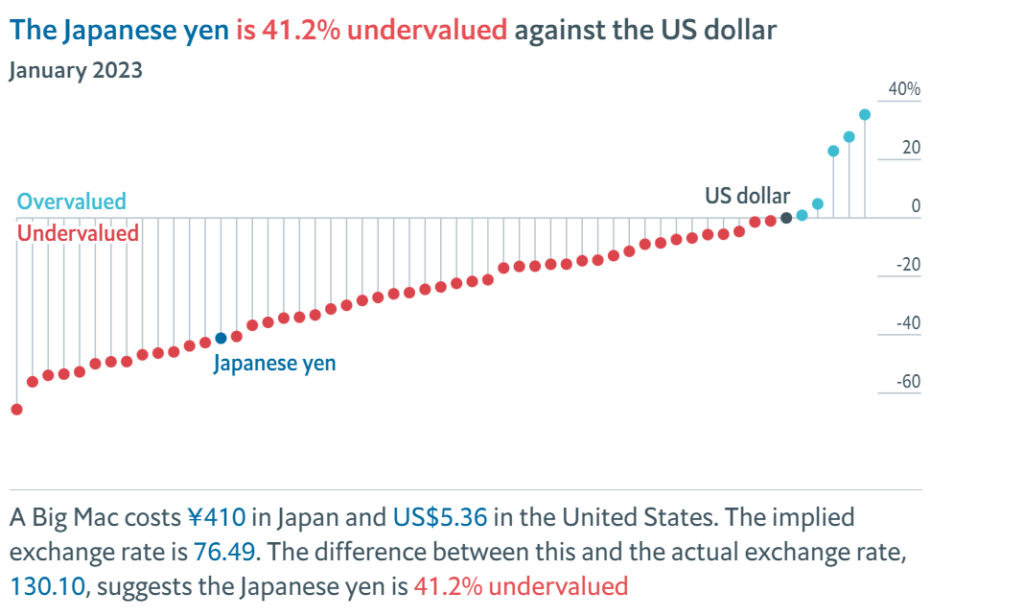

日本円は41%割安水準

この指数によると、日本円は米ドルに対して約41.2%割安で、適正レートは1ドル=76.49円になります。

2023年1月時点で、ビックマック価格がぞれぞれ

日本:410円

アメリカ:5.36ドル

為替レート:130円

を基準にしています。

410円÷5.36ドル=76.49円

76.49円÷130円-1=-41%

という計算になります。

チャートの中でもJapanese yenの青色は割安グループの後半に位置し、比較対象の国々の中でも大きく割安になっている国の一つだということが分かります。

76円というとほぼ今のドル円レートの半分です。かなりの円高水準で、アベノミクスがスタートする前、2011年頃で日本が円売り介入を行っていた時代のレートです。

今となっては、隔世の感がありますね。

この頃に全力でドルを買っておくべきだったと思います、、、。(後悔)

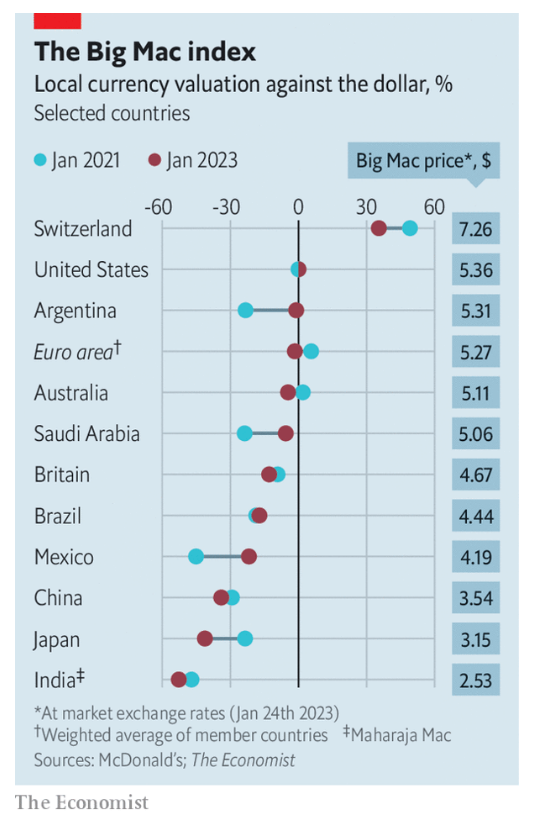

スイスのビックマックは944円、高くて旅行には行けない

また、単純に各国の物価水準も分かります。

こちらは主要国を割高から割安へ順番にランキングしたチャートです。一番高いスイスのビッグマックは7.26ドルで、1ドル=130円とすると944円で、日本の410円の2.3倍もします。家族4人だとビックマック単品4000円になって、セットにするとさらに1.6倍ほどになるので6000円ですね、、、。今日はマックにして節約しよう、という水準ではないです。

もうスイスは一般の日本人には手の出せない海外旅行先になっているのかもしれません。既に人気のハワイ含め、旅行先を海外から国内に変えている人は多いようですね。

日本人は高くて海外旅行に行けず、海外からは安いからと言って観光客がたくさん来る、そういう国になってきています。

日本の物価上昇で調整されると41%の物価上昇

もう一つ可能性としては、このギャップが物価の上昇で調整されるかもしれません。

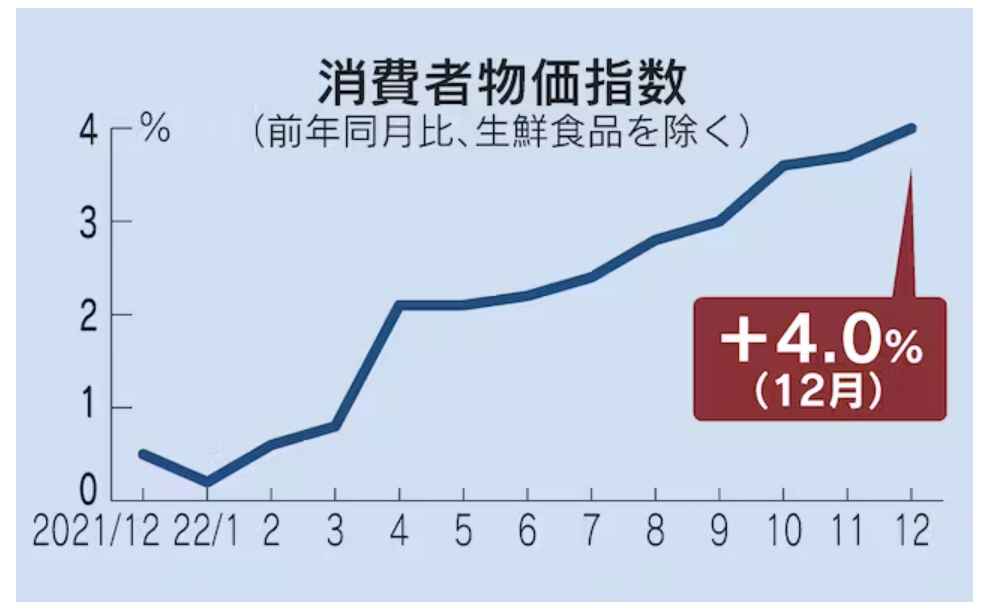

昨年からの大幅な円安と戦争による資源高のあおりを受けて、ついに日本にもインフレがやってきました。2022年12月の消費者物価指数は前年同月比で4.0%上昇し、1981年12月(4.0%)以来、41年ぶりの上昇率となりました。長年起こっていなかったインフレが日本で起こり、最近はこれが一過性なのか、持続的なものなのかという議論がよく行われています。

そして、これまで輸入物価の上昇や資源高による「コストプッシュインフレ」だったものが、需要に牽引される「ディマンドプルインフレ」に移行してきているように感じます。

今年1~3月の不動産投資では首都圏がロサンゼルスに次ぐ世界2位だったようです。世界各国が金利を上げる中、日本は金利が低いままなので、低い金利の円で資金を調達して不動産に投資すれば、その利回りとの差が利益になります。また、円安で海外投資家にとっては日本不動産は割安感もあります。まさに需要によって価格が押し上げられてきています。

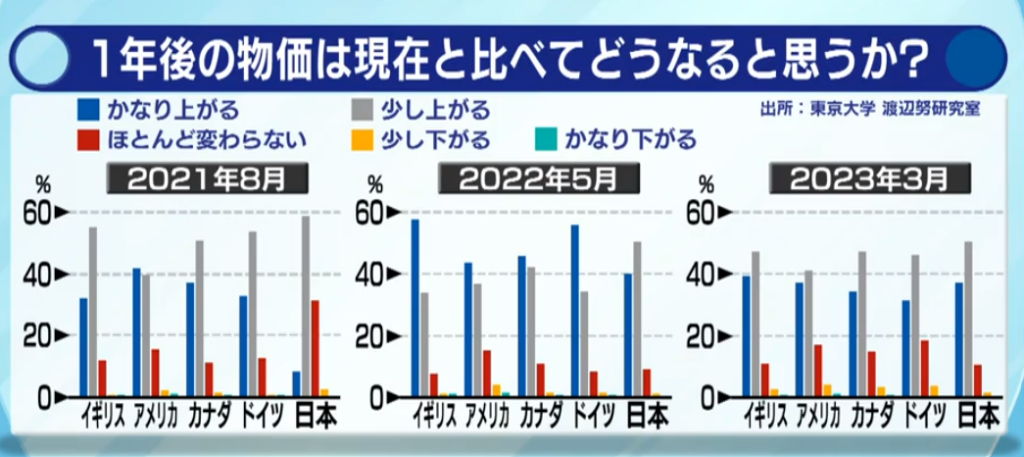

先日のモーサテでは東京大学の渡辺教授が面白いデータを示されていました。日本では現在の40代以下の世代はデフレの世界しか経験していないため、インフレがある世界というもののイメージがなく、物価は毎年変わらないものとして生きてきました。

しかし、ここ最近ではそのマインドが変わってきているようです。

渡辺研究室の調査によると2021年8月時点では諸外国と比較して、日本では、1年後の物価が「かなり上がる」とした人は非常に少ないのに比べて、「ほとんど変わらない」とした人が多かったのが特徴的でした。

ところが今年3月の調査では「かなり上がる」とした人の割合も「ほとんど変わらない」とした人の割合も諸外国と並ぶレベルに変わってきています。

人々のマインドがインフレがある国々と同じようになってきていることがうかがえます。

すると購買行動が変わってきます。来年買うともっと高くなるから今年のうちに買っておこうと思うようになります。そうなるとますます需要が多くなり、物価の上昇に拍車がかかります。

日本の経済トレンドが今のままだとすると為替レートが今後ドル円76円のような円高に戻ることは考えにくく、現在のインフレの状況を踏まえると、日本の大幅なインフレによりビックマック指数が調整される可能性の方が高いように思います。

必ずこのギャップが調整される訳ではありませんが、これまでデフレだった国が長期的に41%物価上昇すると考えると非常に大きなパラダイムシフトです。

もちろん全てが物価で調整される訳ではないでしょうし、あくまでビックマック指数を前提とした場合ですが、今までの常識とは違う経済の世界が来る可能性を頭の隅においておく必要があると思います。

インフレ連動資産である株や不動産を持とう

この可能性を考えて、日本でもインフレが定着してくることを前提の投資行動をする必要があるように思います。

インフレ連動資産と言えば、株と不動産です。資産のほとんどを現金で置いておくのは一番ダメということになるでしょう。

今まではデフレだったので現金で置いていても問題ありませんでしたが、デフレマインドからインフレマインドに切り替え、リスク許容度に応じてある程度現金からインフレ連動資産に変えておく必要があると思っています。

日本人であることのメリットを生かして日本株や日本不動産の割合を増やしても良いかもしれません。

- 理論的にはドル円は最大1ドル=76円になることで調整される可能性がある

- 現実的には、日本の物価が最大41%上昇して調整する可能性が高い

- 資産を現金からインフレに連動する株や不動産に移すことを考えたい