このブログは投資に関するものにしていこうと思っているので、最初は根本的な疑問「どうして株は上がるのか?」について考えてみたいと思います。

皆さんが投資を躊躇する理由、投資詐欺のような案件はもちろんのこと上場基準を満たして決算の会計監査も受けている上場企業の株式でも買うことを躊躇する理由は、損をしたくない!この一言につきますよね。

私もそうです。損をしたくありません!

でも株価が上がることに根拠があると考えるようになってより安心して株式投資できるようになりました。

株価は何となく上がっているように見えますが、実は根拠があって、

企業が毎期生み出して蓄積してた利益=「企業価値」

が上がっているので、それに合わせて株価は上がります。

目次

一株当たりの利益が上がれば株価は上がる!

株価はEPS X PERです。

ESP(Earnings Per Share)は企業の一株当たりの利益。

PER(Price Earnings Ratio)は株価がEPSの何倍の価値になっているかを示すもの。

その企業の株かが割高か割安かを知ることができ、市場参加者の株価上昇への期待が高いとPERは高くなります。

PERは人々の期待により何倍か変わってきますが、EPSは企業の経済活動の結果生み出した利益がその決算で明らかになるものなので、人々の気持ちで変わるようなふわふわしたものではないですね。

時系列でのEPSと株価が本当に連動しているか見てみましょう。

残念ながら、株価はある程度長期の時系列データが取れるのですが、EPSやPERとなるとBloombergなどの有料サービスを契約していないと取れないようですね。

ネット上にあるチャートを拝借して見ていきます。

まず数年前からブームの米国株。

出典:JPモルガンアセットマネジメント

どちらも右肩上がりで相関していますね。2021年ころはEPSの上昇に対して株価の上昇の方が急勾配なのでこの頃はPERが大きかったであろうと予想できますね。

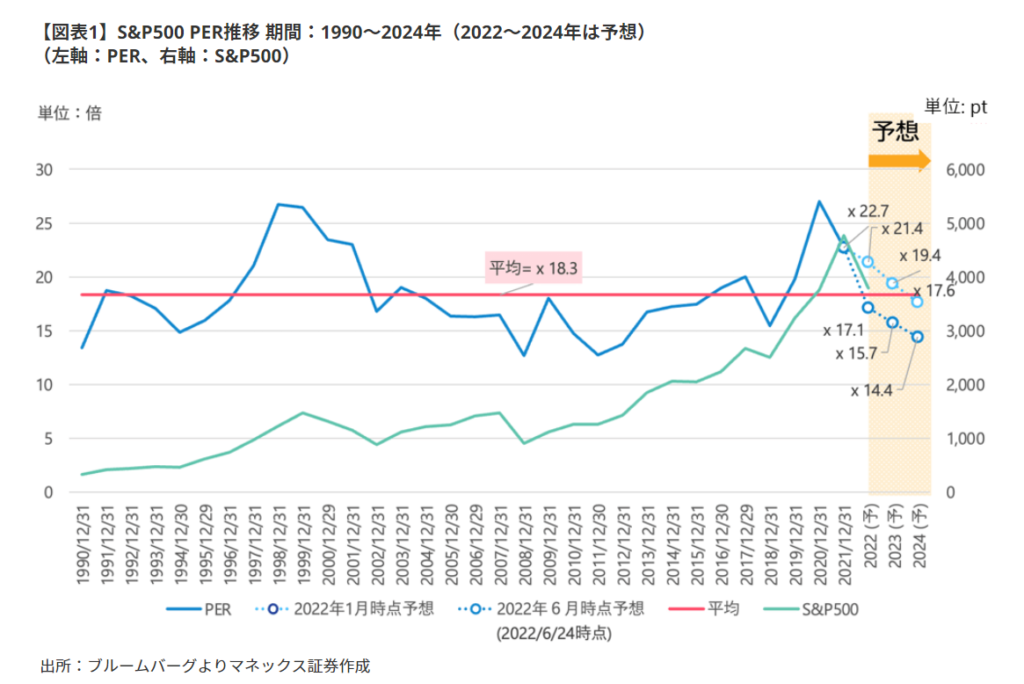

こちらは比較的長いデータで1990年からのS&P500の金額とPERの推移です。やはり2020年の後半には25倍を超えて1999年~2000年のITバブルの頃以来の高い水準にありました。このデータによると30年の長期で見てPER18.3が平均のようですね。個人的には「ほったらかしで労力少なく資産を増やしたい」という人が行うのは定期的な積み建て投資で良いと思っていますが、「ある程度市場に注意を払って割安の水準で買いたい!」という場合はこのPER18.3以下のタイミングを狙った方が良さそうですね。

日本株の上昇も実は利益の裏付けがある

一方でバブル崩壊後、長期的に低迷していた日本株はどうでしょうか。

私は日本には頑張ってほしいと思いつつも、株価に関しては「2012年のアベノミクスで金融緩和を始めたから上がっただけではないのか?実力が伴っているのか?」という疑問を持っていました。

でもこれを見て安心しました。(笑)

日経平均のEPSも伸びてます!

やはりITバブル、リーマンショックの直前は乖離が大きいものの、全体として株価とEPSは歩調を合わせての伸びています。

投資家、特に機関投資家の皆さんはPER水準は日々確認された上で投資をされていますから、当たり前と言えば当たり前ですね。

本当は、世界株やヨーロッパ株でも同様の比較をしたいのですがデータが見つけられなかったので今日はここまでにします。

結論

株価の上昇は企業価値の上昇の裏付けがある。EPSが上昇してれば株は安心して買える、ということですね。