先日、引退した人が資産を取り崩して生活する際の計算の根拠となる、トリニティスタディについて紹介をしました。

しかし、この研究は1998年に発表されたものでありそこから25年の月日が流れていること、また当時FIREという概念がなく一般的な60歳以降の退職者を対象として書かれたものであったため、前提としている時間軸が最大30年と短すぎる問題点がありました。

現在は寿命も延びている上に、FIREを目指している人たちは30代~50代のうちでのリタイアを目指していおり、退職後の期間が50年以上になる可能性が高いです。

現在の米国ミレニアル世代の22%が60歳より前の引退を考えているそうです。

今後これをもとにFIREしようとする場合に、より現実的な前提条件に基づいたシミュレーションでどのような結果になるのかどうか、またそれに対して可能な対策をVanguard社が出していましたので紹介したいと思います。

元のリサーチペーパーはこちらです。

「Fuel for the F.I.R.E.: Updating the 4% rule for early retirees」

*このリサーチペーパーでは、トリニティスタディよりも先立って1994年に最初に4%ルールを提唱したWilliam Bengenの研究を原型としています。

目次

目次

4%ルールの前提条件のリスク

VanguardのリサーチチームはBengenの4%ルールを今後FIREを目指す人たちに適用するに当たって、前提条件に内包されるリスクを5点指摘しています。

リスク1:過去のリターンへの依存

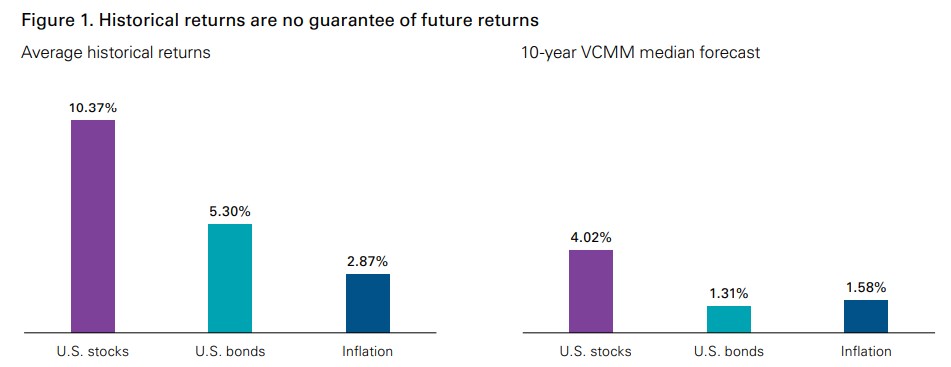

1926年1月から2021年3月までの幾何平均リターンは、米国株10.37%、米国債券5.30%、であり平均インフレーションは2.87%であった。インフレを加味すると、実質リターンは米国株7.5%、米国債券2.43%となる。

しかし、VCMM(Vanguard Capital Markets Model)に基づくと今後10年の将来のリターンは、米国株4.02%、米国債券1.31%であり、過去平均よりも低い。

(2020年12月時点での株式市場のバリュエーション、実質金利、インフレ期待に基づく)

この結果、4%の取崩し率というのは過度に楽観的な結論になっている可能性がある。

リスク2:リタイア後期間が30年

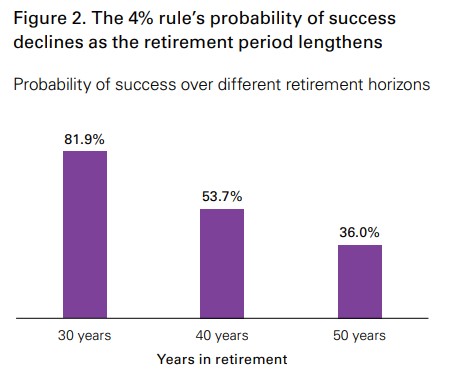

4%ルールではリタイア後の期間が30年とされていたが、FIRE投資家はリタイア後の期間が50年間になる可能性がある。

リタイア後の期間が30年であった場合の4%ルールの成功確率は81.9%であったが、期間を変えると40年53.7%、50年36.0%と、期間が長くなるにつれて成功確率は下がっていく。

(VCMMのリターンを使用。ポートフォリオは米国株50%、米国債券50%で毎年リバランスをするとした場合)

リスク3:手数料を考慮していない

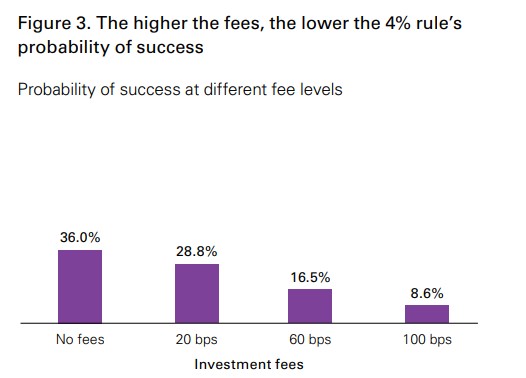

4%ルールの計算時には手数料が加味されていなかったが、実際は信託報酬等の手数料が発生しそれがリターンの低下につながるため、これらを考慮する必要がある。

手数料が20bp、60bp、100bp(bp=ベーシスポイント、1パーセンテージポイントの100分の1)の場合の4%ルールでのポートフォリオ成功率はそれぞれ28.8%、16.5%、8.6%と低下していく。

(予想値はVCMMを使用、ポートフォリオは米国株50%、米国債券50%で、リタイア後期間は50年、税金は考慮しない)

リスク4:分散されていない

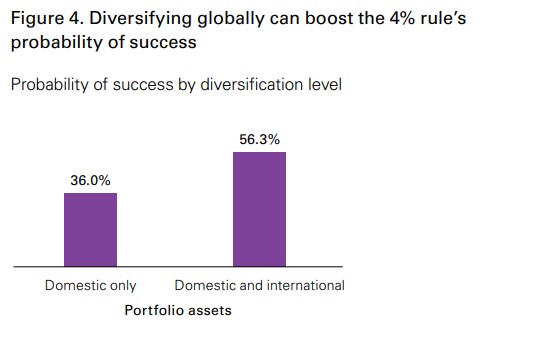

分散はポートフォリオのリスク管理には非常に有効であるが、当初のBengenの調査で米国株と米国債券が投資対象とされている(ホームバイアス)。Vanguardの調査ではグローバルの分散はポートフォリオの変動率を減少させる。また、VCMMの今後10年間の予想では世界株は米国株をアウトパフォームすると見ている。

グローバルに分散した場合の4%ルールでのポートフォリオ成功率は、36%から56.3%に改善する。

(リタイア後期間50年、報酬と税金は考慮しない)

Domestic Portfolio:米国株50%、米国債券50%

Domestic and International Portfolio:米国株30%、外国株20%、米国債券35%、外国債券15%

Diversification is the only free lunch in investing.

ノーベル賞エコノミスト Harry Markowitz

分散は投資における唯一のフリーランチ

リスク5:固定パーセンテージでの取崩し

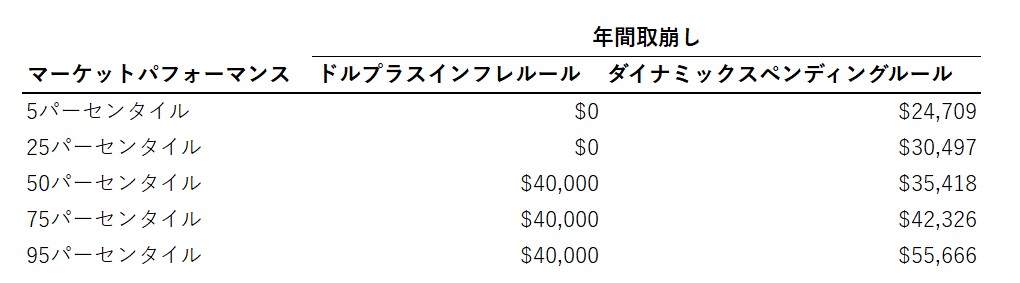

4%ルールは退職者が一定の生活の質を保てるようにと、取崩し額は当初の資産額に固定パーセンテージとインフレ率を加えた数字を掛けるという調整を行っている(ドルプラスインフレルール)。そのため取崩し額は毎年一定となる。しかし、マーケットが大きく崩れた年に同じ額を引き出しているとポートフォリオが枯渇する可能性が高まる。

一方でマーケットに合わせて取崩し額=生活の質が毎年大きく上下するのは避けたいところだ。そこで変動率にリミットをかけたDynamic spending rule(ダイナミックスペンディングルール)を提唱する。

このルールでは前年度末の資産(当初の資産額ではなく)の4%を取り崩すが、マーケットが大きく上下動した場合に備えて5%の上限と-1.5%の下限を設ける。

例えば初年度に$1mnの4%である$40,000を取り崩し、マーケットが+10%のパフォーマンスであった翌年の取崩し額は

$960,000+10%の利益=$1,056,000

1年目末の資産の4%:$1,056,000×4%=$42,240

1年目の取崩し額$40,000に5%を足す:$40000+5%のリターン=$42,000

となり、資産の4%は42,240であるが、上限にかかるため、実際の取崩し額はは$42,000となる。

また逆に、例えば初年度に$1mnの4%である$40,000を取り崩し、マーケットが-10%のパフォーマンスの翌年の取崩し額は

$960,000-10%の損失=$864,000

1年目末の資産の4%:$864,000×4%=$34,560

1年目の取崩し額$40,000から-1.5%を引く:$40000-1.5%の損失=$39,400

となり、資産の4%は$34,560であるが、下限にかかるため、実際は$39,400となる。

このように基本的には前年度末の資産の4%を取り崩すが、上限と下限の間に限定されるというルールである。

マーケットが良い時は取崩しが増え、悪い時は減ることになるが、重要なのはマーケットが5パーセンタイルに当てはまるような動きの場合でも資金が枯渇しないことである。このような場合にダイナミックスペンディングルールで運用した場合は$24,709に取崩しを削減する必要があるが、ドルプラスインフレルールで運用した場合はポートフォリオが完全に枯渇する可能性がある。

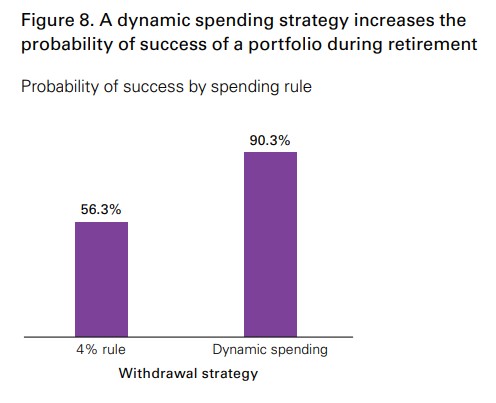

このようなダイナミックスペンディングルールで運用することにより、ポートフォリオ成功率は、56.3%から90.3%に上昇する。

Vanguardの改良版4%ルール

まとめると、Bengenの単純な4%ルールを現実に合わせるための変更点は以下。

- リタイア後の想定期間を50年にする

- コストを想定に入れ、かつ低く維持する

- グローバルに分散する

- 取崩しルールをダイナミックスペンディング方式に調整する

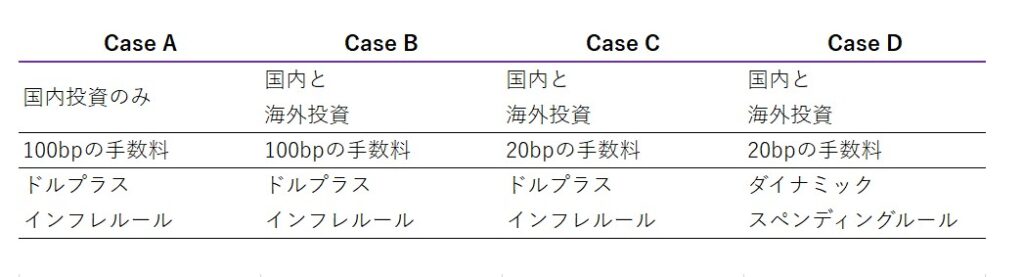

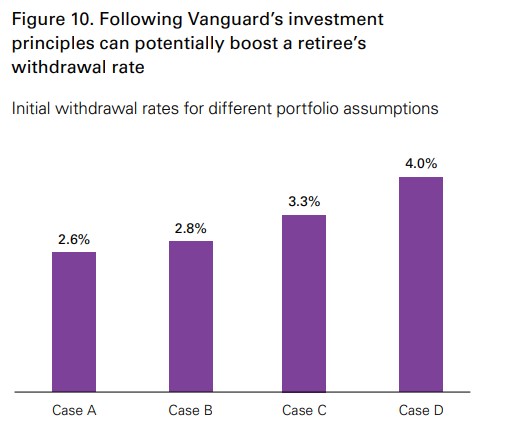

国内投資のみ、かつ100 bpの手数料、かつドルプラスインフレルールを適用したCaseAを基本に、投資対象に海外投資を加えたCaseB、さらに手数料を20bpに減らしたCaseC、さらに取崩し方法をダイナミックスペンディングルール変えたCaseDの比較をする。

CaseAではポートフォリオを50年間維持するためには2.6%の取崩し率となり、元の4%ルールよりも1パーセント以上低い。

しかし取崩し率は、国際分散投資を行うことで2.8%、手数料を20bpにすることで3.3%、ダイナミックスペンディングルールで運用することで4.0%に改善することができる。

個人的な見解

前提条件に関しては、退職後の期間を50年にすること、信託報酬等コストを見込むことは4%ルールをFIREに適用するに当たっては必須の事項であり妥当だと思います。

この2点のマイナスをグローバル分散と取崩し法の工夫によってカバーして4%に戻す研究と言えます。

またダイナミックスペンディングルールについては、オリジナルの4%ルールよりもよりポートフォリオの成功率を高め、マーケットの良い時には少し良い生活をできるという面で取り入れる価値のある考え方だと思います。

少し気になるのは、今後10年間の米国株の期待リターンが4.02%とこれまでよりもかなり低い点と米国株よりも世界株の成長率を高く予想している点です。低く見積もることによってより安全性の高い取崩し率になると思いますが、この要因がどこにあるのか関心があるので追加的なレポートを読んでみようと思います。

改善法の一つである、「グローバルに分散する」という点が効果的かどうかは、数字の面ではこの米国株と世界株の成長率の見込み具合によって変わってくるでしょう。変動率は世界株の方が低いと思いますが成長率を加味したシャープレシオでは変わってくるかもしれません。

最後がちょうど4%に帰着することがやや出来すぎな気もしますが、参考になる研究です。