昨今は保険と資産運用を切り離すという認識が広まり、ある種の流行りとなってきました。

MISA家でも15年程前に加入した保険があります。10年程前に不要な医療保険は削除しましたが、まだ残っている部分を一度見直す必要があると考え今回担当者と面談をしました。

そこで今回新しく情報を得たり計算をして思ったことなどをまとめておこうと思います。

結論としてはやはり保険と資産運用は分けた方が良いと思いますがその理由や、高いと言われる手数料について思ったことを記載します。

目次

保険で運用をしてはいけない理由1:日本の税制と相性が悪い

まず第一にこれだと思います。資産運用としての意味合いを持たせるならば出口を考えないといけませんが(私も当時考えていた訳ではありませんが…)、日本の税制との相性が悪いです。日本の、というのは例えば米国では非課税で受け取れる制度があるようで、その場合は保険の活用方法がより広いのだろうと思います。

*オフショア保険についてはまた別の機会に書きたいと思っています。

日本では相続の際に死亡保険金の非課税制度があります。

配偶者とお子さん二人の場合は法定相続人が3人ですので1500万円が生命保険の非課税限度額になります。死亡保険金を設定するに当たっては、今後家族が生活するに当たって必要な額を計算して決めますが、この枠を念頭においておいても良いと思います。

十分に資産と残された家族での収入が見込めればそもそも保険は必要ないというケースもありますね。

自分自身で受けると解約返戻金はこの非課税の適用はありません。保険の形で資産運用をして将来自分で受け取る場合には一時所得になるので、こちらが総合課税となり、譲渡益課税と比較すると不利になりやすいです。

一時所得は最後に1/2を掛けるので保険料総額との差が小さいうちはまだ良いですが、あまり大きくなる前に引き出して金融商品での運用に切り替えた方が良いと思っています。

保険で運用をしてはいけない理由2:複雑で手数料が不明瞭

多くの場合、保険商品は素人には複雑な作りになっており、変額商品になると金融市場の知識も必要になるため解約返戻金の期待値がますます読みにくくなります。

その中で一体どの程度の手数料が取られているのか分からないまま、漠然とした将来への不安をカバーするため契約、となりがちです。

保険に関する本を読んでいると保険料の30%が手数料として取られているのではないか、としているものもありました。私が保険会社から提示されたプランでの利率(確定)で市場で運用した場合の資産額と保険の解約返戻金を15年後の時点で比較したところ、確かに市場で運用した場合より解約返戻金の増加率は低いものの、保険の費用を考えれば世間で言われるほど大きな訳でもないと思いました。

ただ、かかっている費用のどこまでが原価(保険料)でどこからが手数料なのかがということも含めて不明瞭なのは確かです。

ぼったくりに見える原因は過保障かもしれない

手数料0.1%(信託報酬)以下での資産運用が可能となっている時代に、30%(?)の手数料は大きすぎると思いますが、掛け捨て死亡保障の保険料との比較をシミュレーションしてみた結果、今世間で言われているほどのぼったくりではないのではと思っています。

「一生涯の保障」と言われる終身保険に加入している人も多いのではないかと思いますが、80歳、90歳までカバーする掛け捨ての死亡保障はかなりの保険料になります。男性の平均寿命が81歳、女性が86歳なのでこの年齢には多くの人がお亡くなりになると考えられ、確率が高いため当然保険料も高くなります。

手数料が高いので運用に回らないとも見えますが、過保障による費用増加が原因かもしれません。

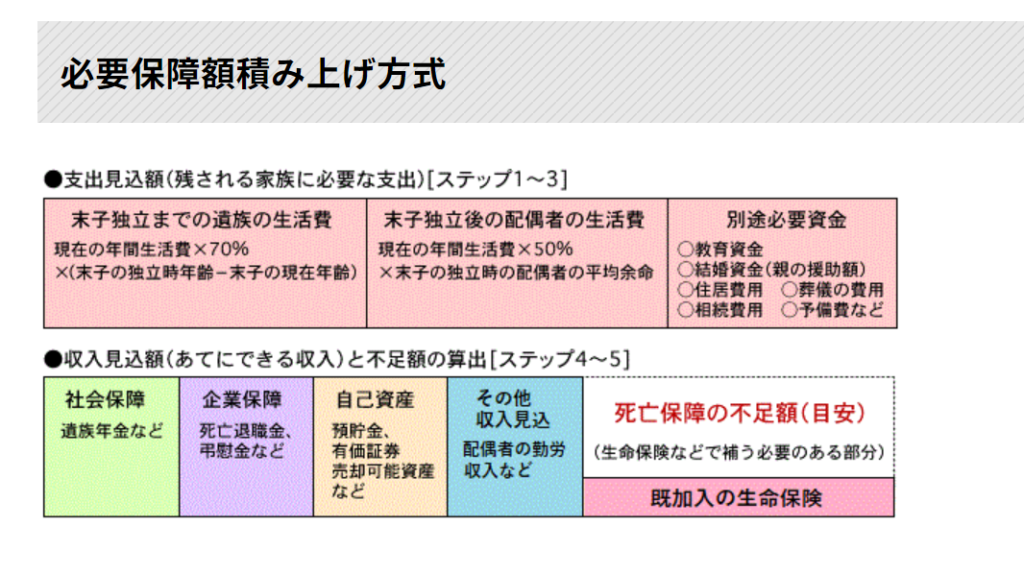

ライフプランニングの考え方では将来の収入見込みと資産額を足したものから支出見込みを差し引いて必要保障額を算出します。

すると、必然的に必要保障額はライフステージによって変わります。末子が生まれた時がピークでその後は低下していきます。

被保険者がリタイアして年金を受け取り始め末子も独立した65歳以降、70代や80代まで同じ保険金でカバーする必要はないですね。

いずれにしても保険と運用は分けた方が明瞭で良いと思いますが、この辺りの保険のかけすぎが手数料や税制とは別の問題としてあるように、今回シミュレーションをしながら感じました。