ふるさと納税は雑誌やテレビでも特集されるようになり、もはや節税では常識となってきました。返礼品を選んだり、それが縁で日本の新しい地域を知る楽しさもあるので、株主優待に似たところがあって人気が出るのかなとも思っています。

MISA家では2015年から行っているので今年で9年目になりました。「毎年この時期にはこの自治体に寄付してこの返礼品を受け取る」というパターンが決まってきているので、自分の中で定番品となっているものも多くあります。

いくらまで寄付が可能なのかという点については一般的には各人の所得税上の上限までしか話題になっていませんが、実は一定額を超えると追加の所得として課税されてしまうため、金額には注意が必要です。

目次

ふるさと納税の仕組み

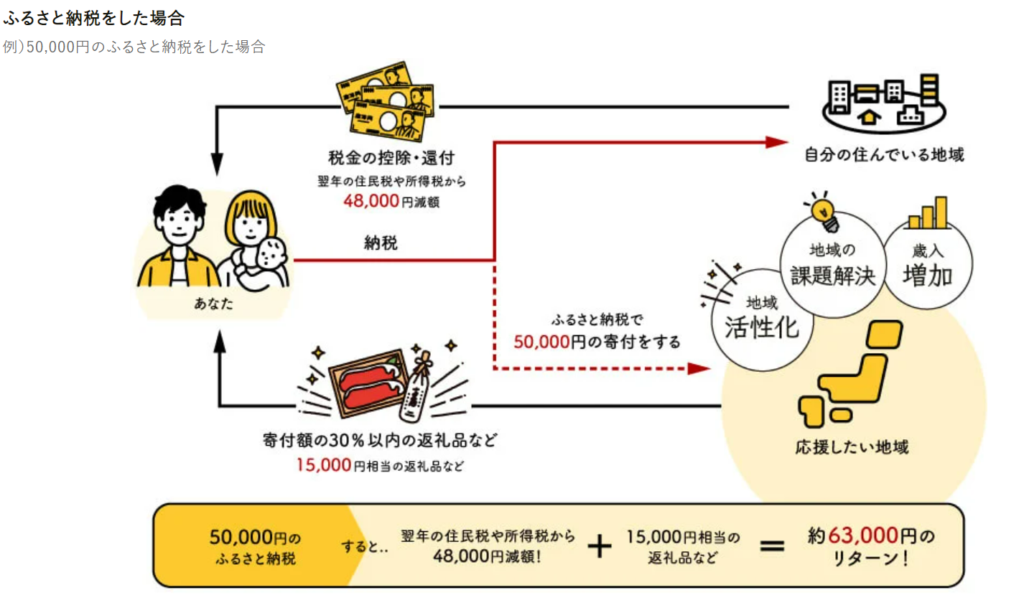

ふるさと納税は、自治体に対して寄付を行った場合に、寄付金のうち2,000円を超える部分については所得税の還付、住民税の控除が受けられるという制度です。

こちらの画像はイメージが分かりやすかったのでふるさとチョイスさんからお借りしました。

63,000円のリターンというとすごく利益があるように見えますが、実際は最初に50,000円寄付しているので税分は∓0で13,000円分お得、とした方が良いような気はします。

ふるさと納税の上限額

ふるさと納税の上限額は各人の所得や家族構成によって異なってきます。ふるさと納税各社のサイトでシミュレーションができるので、まだ行われてない方はご自身の控除限度額を知るためにはそれらを利用するのが早いと思います。

イメージとしては以下のような感じです。

ふるさと納税の返礼品は課税対象

ここで上記控除上限とは別に注意が必要なことは、ふるさと納税の返礼品として受け取った特産品は課税対象であるということです。

所得の種類としては「一時所得」となります。

一時所得には控除額が50万円ありますので、受け取ったお礼の品の総額が50万円を超えたところから所得として課税対象になります。お礼の品は総務省より原価を3割以内にするように通達が出ているため、寄付額の30%で計算します。

お礼の品の価格=寄付金額 × 30%<= 50万円

したがって一時所得での課税を回避したい場合には、返礼品総額50万円以下、寄付金額でいうと166万円以下にしておく必要があります。

また、生命保険の一時金や損害保険の満期払戻金なども一時所得に該当します。返礼品と似たようなものとしては懸賞や福引きの賞金品も一時所得となりますのでこれら全てを合わせた金額で計算する必要があります(生命保険の場合は既に払い込んだ保険料の額を差し引くことができます)。特に保険の一時金や満期払戻金の受け取りがあった年にはそれで控除枠のほとんどを消費してしまうと思いますので、ご自身の受け取りのタイミングと金額を確認した上でふるさと納税の金額は調整した方が良いと思います。